Страны лидеры в мире по производству и экспорту пшеницы

Содержание:

Кому Россия продает зерно

С 2001 г. экспорт российской пшеницы составляет не менее 14% от мирового объема, что позволило стране войти в тройку лидеров, опередив Канаду и Францию.

А в прошлом году Россия впервые заняла первое место, потеснив Аргентину и Украину.

В мировой торговле основными конкурентами России на зерновом рынке являются Китай, США и Индия. Из-за крупных поставок кукурузы США признаны лидерами по торговле зерновыми и зернобобовыми. Главными импортерами российской пшеницы являются страны Ближнего Востока и северной Африки: на их долю приходится до 70% продаж. Ключевые направления: Египет, Турция, Бангладеш, Нигерия, Азербайджан. Из стран бывшего СССР помимо Азербайджана активно закупают российское зерно Грузия и Армения. В страны Европы и Латинской Америки зерно России продается в меньших объемах.

Сегодня Россия поставляет зерно почти в 100 стран мира, тогда как 20 лет назад импортеров российского продукта было не более 70. В начале века основным потребителем продовольственной пшеницы 4 класса и фуражной, а также ячменя, был Европейский Союз. После введения новых квот и пошлин, расширения границ, ЕС сократил поставку российского зерна. Сейчас на его долю приходится около 9% всего экспорта.

Лидером по импорту пшеницы и других зерновых является Египет. В прошлом году в эту страну было поставлено почти 7,5 млн. т. Одновременно с этим возрос интерес к российскому продукту и в соседних с Египтом странах — в Судане, Нигерии, Кении, Танзании и ЮАР.

В последние годы увеличился объем продаж в страны Восточной, Южной и Юго-Восточной Азии. В сезоне 2011/2012 гг. их доля в закупке составила чуть больше 1%, но уже в прошлом году этот показатель вырос в 6,5 раз. Исследователи рынка предполагают, что дальнейший рост закупок зерна из РФ будет сложен из-за конкуренции с Австралией. При одинаковой цене на зерно доставка из Австралии выходит дешевле, чем из России.

Кукурузу, сорго, чечевицу, ячмень и пшеницу РФ поставляет также в Южную Корею, Китай, Пакистан, Бангладеш, Индонезию, на Филиппины и в Таиланд. Кто покупал зерновые из стран Латинской Америки: Мексика, Перу, Эквадор, Колумбия и Никарагуа. Поставки в этот регион осложняются конкуренцией со стороны США и активным внутренним рынком зерновых.

Обзор крупнейших экспортёров зерна в России

Лидером по экспорту российского зерна (около 13% рынка) считается компания ООО “Торговый Дом “РИФ”, которая специализируется на поставках пшеницы, ячменя, кукурузы, семян подсолнечника и гороха. С ней сотрудничают ведущие российские производители зерна, которым предоставляется возможность выхода на рынки 33 стран мира, продавая свою продукцию по выгодным ценам. В своей деятельности “ТД “РИФ” использует речной, наземный и морской транспорт. Благодаря этому компания может доставить любой объём продукции в кратчайшие сроки.

Далеко не все российские экспортёры зерна являются творением отечественного бизнеса. Ярким примером тому служит Международная зерновая компания (ООО “МЗК”), которая более 10 лет назад была создана швейцарским трейдером Glencore International AG. В настоящий момент компания занимает 12-13% внешнего рынка РФ.

Ещё одной крупной зарубежной компанией является американская Cargill, Inc. Как и многие другие иностранные экспортёры зерна в России, она вышла на отечественный рынок в начале 90-х годов. В настоящий момент компания владеет краснодарскими элеваторами, глюкозо-паточным комбинатом “Ефремовский”, заводом по производству крахмалопродуктов в Ефремове и многими другими предприятиями. Доля рынка, которую занимает группа компаний «Кагрилл» составляет около 9%.

Также уверенные позиции в рейтинге занимают следующие крупнейшие российские экспортёры зерна:

- ООО “Зерно-Трейд” – 8% рынка;

- ООО “Ресурс” – 7% рынка;

- ООО “Русские Масла Дон” – 7% рынка.

Значение экспорта зерна для России

Растущий экспорт зерна из России привлекает инвестиции в агросектор и это позволяет совершенствовать инфраструктуру целых регионов: строить новые железнодорожные пути, улучшать порты и элеваторы, создавать рабочие места. С увеличением инвестиций повышается и урожайность до уровня показателей Франции или Германии. Происходит это за счет закупки новых сортов, современных удобрений и средств борьбы с вредителями и болезнями. Высокое качество мягких сортов пшеницы делает их конкурентоспособными с зерном ведущих стран-экспортеров. Одновременно растет и производство высокопротеиновой твердой пшеницы.

Доказательство положительных изменений в зерновой отрасли — расширение присутствия российского продукта на всех четырех континентах.

Развитие зерновой базы является стимулом для улучшения состояния:

- Кормовой базы;

- Животноводства;

- Птицеводства;

- Рыбного хозяйства;

- Перерабатывающей зерновой отрасли;

- Пищевой промышленности.

Расширение посевов приводит к развитию производства техники для сельского хозяйства, минеральных удобрений и химических средств. Рост инвестиций приводит к повышению урожайности, большему экспорту зерновых и выполнению программы импортозамещения в производстве мяса и молока, хлебных и макаронных изделий, пива и алкогольной продукции.

Экспортные культуры

Помимо пшеницы, Россия продает кукурузу, ячмень, гречиху, просо и прочие зерновые и бобовые культуры. В 2017 г. только одной кукурузы было экспортировано около 5178,3 тыс. т., что на 154 тыс.т. меньше 2016 г.

Экспортные поставки ячменя нестабильны и последние 10 лет варьируются в диапазоне 2-5,5 млн.т. За прошлый сезон на продажу ушло около 4635 тыс.т. Куда экспортируется ячмень: Саудовская Аравия, Иордания, Иран. Закупают зерно на корм верблюдам, разведение которых в регионе популярно.

Гречихи было продано почти на $16 млн., а ее общий вес — 49,25 тыс. т. Около 75% от всего объема ушло всего в 3 страны. В 2017 г. из России экспортировалась гречиха в Литву, Японию и Украину.

Продажа проса составила 69 тыс.т., а зернобобовых — 1254 тыс. т. Из зернобобовых экспорт бобов не превышает 1000 тонн. Турция и Украина в 2016/2017 гг. являются основными импортерами бобов из РФ. Другие вышеперечисленные культуры уходят на экспорт в небольших объемах. За прошлый сезон количество экспортной чечевицы не превысило 16 тыс. т., а основным направлением для продажи стали Латвия, Иран, Болгария, Марокко и Турция. В том же году Россия поставляла просо на Украину, Польшу и Сербию. Всего от общего объема зерна на долю проса приходится около 0,3%.

Почему надо обратиться к профессионалам

Экспорт зерна, независимо от страны-импортера, это всегда масса таможенных и сертификационных документов, бесконечные переговоры с покупателем и логистическими компаниями, стрессы в случае форс-мажоров.

Наша компания занимается экспортом зерновых культур – мы гарантируем оптимальные сроки доставки, стоимость и подбор маршрута от дверей вашего склада до дверей склада покупателя.

Мы составим агентский договор на экспорт, проведем экспортное таможенное оформление, подберем профессионального таможенного брокера – предоставьте экспорт вашего товара специалистам нашей компании, чтобы сосредоточиться на других направлениях развития вашего бизнеса.

При необходимости мы можем привлекать аутсорсинговые компании для заключения страховых договоров или транспортировки груза.

Состояние рынка зерна

На рынке зерновых культур главную роль играет пшеница, а к важнейшим торговым единицам относятся также рис и кукуруза. Кукуруза закупается странами Нового Света, а рис — Азией. За последние 50 лет урожайность пшеницы увеличивается, и если сравнить показатели 1950-1970 г. и последних 10 лет, то можно заметить почти троекратный рост объема зерна. Одновременно с этим не происходит увеличения посевных площадей — урожайность повышается за счет новых селекционных сортов, улучшения подкормок и агротехнических условий.

Рыночная стоимость зерна

Увеличение зерновых привело к постепенному снижению цены на зерно пшеницы на мировой торговой арене. Вторая причина падения цен — экономически нестабильная ситуация во многих странах. Цена на пшеницу в 2015 г. упала более, чем на 17%, а урожайность за тот же год повысилась лишь на 8%.

С кукурузой ситуация немного лучше: селекционное улучшение урожайности и развитие перерабатывающей отрасли, повышение спроса на продукт (животноводство и пищевая промышленность) создали условия для плавного роста цен. А в 2017 г. товарный оборот вышел на рекордный уровень — 145 млн т.

С рисом, рожью и овсом обстановка сложнее: за последние несколько лет на рисовое зерно цена упала почти на 30%, а элитные сорта вьетнамского риса потеряли в стоимости около 10%. Цена на рожь и овес также снизилась на 7 и 10% соответственно.

Цены урожая 2017 г. на мягкую пшеницу 1-го класса — 12 500 р/т, 2-го класса — 11 500 р/т, 3-го — 10 300 р/т, 4-го — 9 000 р/т, 5-го — 7 600 р/т. Рожь группы «А» продавалась по 7 400 р/т, ячмень — 7 600 р/т, кукуруза — 7 900 р/т.

Развитие рынка зерна

Мировой рынок зерна остается стабильным, несмотря на политические, экономические или погодные аспекты. Ключевая роль пшеницы объясняется потребностью в продовольственной безопасности продуктов питания.

Российский рынок показывает в последние годы хорошую тенденцию роста: большие урожаи и реконструкция принимающих портов позволили нарастить экспорт зерна. Продажи привлекают больше инвестиций в регионы возделывания, что дает новые финансовые возможности для улучшения парка техники, условий фермеров, оснащения заводов и перерабатывающих пунктов. Повышенный экспорт позволяет закупать новые качественные семена, удобрения, химические средства для борьбы с насекомыми и болезнями.

Одновременно происходит разработка новых направлений для сбыта пшеницы: Вьетнам, Афганистан, Малайзия, страны Африки, Иран, Таиланд, Индонезия. Понижение цены на зерно и транспортировку позволит российскому продукту стать конкурентоспособным на рынках Южной Америки и Австралии.

Урожайность зерна с гектара по странам

Если смотреть на урожайность пшеницы по странам мира с одного га земли, то ведущими лидерами по сбору являются:

- Сент-Винсент и Гренадины — 25 т/га;

- Оман — 11,3 т/га;

- Бельгия — 9,3 т/га;

- Нидерланды — 8,6 т/га;

- Кувейт — 8,3 т/га;

- Новая Зеландия — 8,1 т/га;

- Ирландия — 7,8 т/га;

- Багамские острова -7,36 т/га;

- США — 7,33 т/га;

- Германия — 7,16 т/га;

- Египет — 7,12 т/га;

- Франция — 7 т/га.

Первое место занимает ОАЭ с урожайностью в 77,5 т/га. Далее расположились Чили, Великобритания, Корея, Дания, Япония и Австрия с урожайностью от 7 до 6 т/га, чуть меньшие показатели отмечены в Люксембурге, Катаре и Китае.

В списке из 200 стран по урожайности с га земли на 2013 год Россия была на 104 месте — 2,4 т/га.

Мировое производство зерна по годам

В 2014 г. общее производство пшеницы составило около 730 млн т, что почти на 3% больше предыдущего года. Если сравнивать показатели 2004 г. и последних пары лет, то можно увидеть разницу почти в 16%. Несмотря на увеличение урожайности, прогноз мировых аналитиков говорит о замедлении прироста производства и сокращении запасов пшеницы в ближайшие 10-15 лет. Связано это с увеличением потребностей рынка, изменением климатических условий, ростом численности населения и сложной экономической обстановкой в некоторых странах.

Таблица урожайности по годам:

| Год | Урожайность (млн.т) |

| 2007 | 613 |

| 2008 | 684 |

| 2009 | 687 |

| 2010 | 649 |

| 2011 | 696 |

| 2012 | 668 |

| 2013 | 712 |

| 2014 | 730 |

| 2015 | 734 |

| 2016 | 748 |

Импорт пшеницы в Иран

На четвертой строчке в рейтинге крупнейших стран-импортеров пшеницы в 2014 году расположился Иран, с объемами ввоза на уровне 7,1 млн тонн. Данными об объемах импорта пшеницы в 2013 году официальная статистика не располагает. Доля Ирана в мировой структуре импорта пшеницы в 2014 году составила 4,4%. Ключевыми поставщика пшеницы на иранский рынок в 2014 году стали Швейцария – 1,6 млн тонн и ОАЭ – 1,1 млн тонн. В крупных объемах пшеница также поставлялась из Германии, Турции, Великобритании, Нидерландов, Казахстана, России, Литвы, Австралии и ряда других стран. Всего в 2014 году пшеница завозилась в Иран, по данным ВТО, из 23-х стран мира.

Российский экспорт зерновых и зернобобовых культур

Немаловажную роль в формировании внутренних цен на зерновые играет экспортный потенциал России, который последние три сезона занимает лидирующие позиции в рейтинге мировых экспортеров пшеницы и ячменя, а по кукурузе Россия входит в пятерку лидеров-поставщиков.

В 2019 году из России было экспортировано порядка 40,5 млн т зерна, что меньше предыдущего года на 27,8%, или на 15,64 млн т.

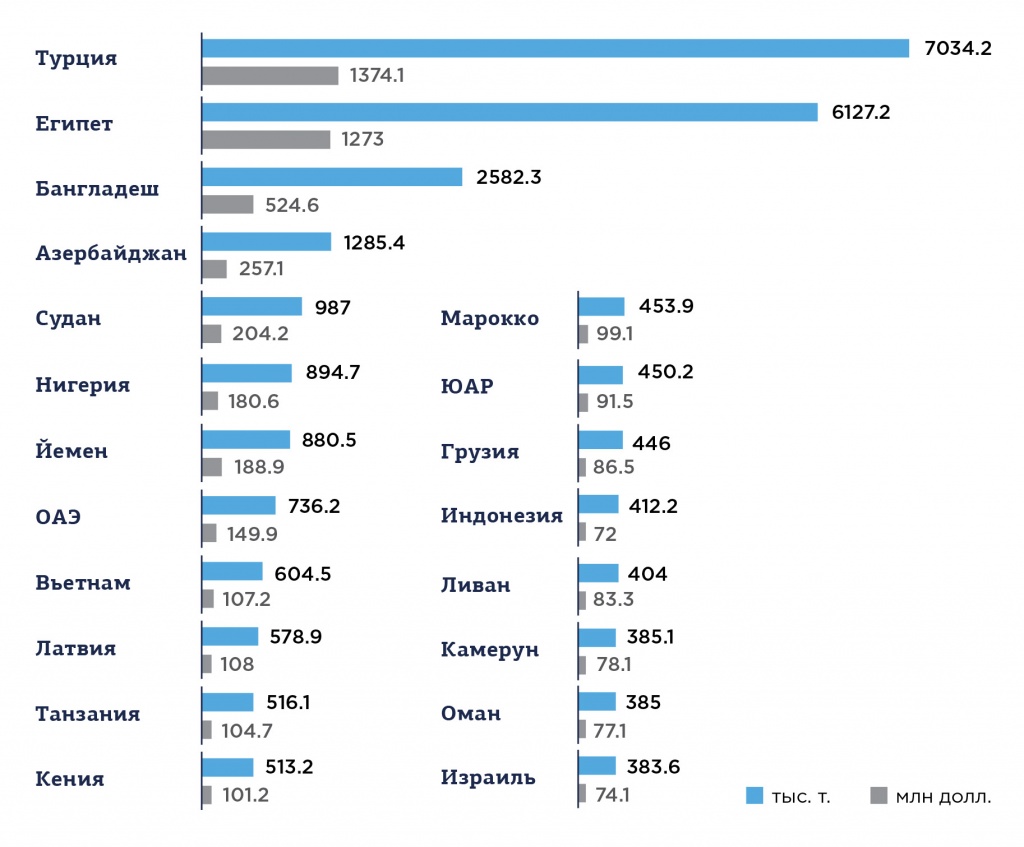

Рис. 9. Экспортные поставки зерновых и зернобобовых культур в натуральном и денежном выражении

В структуре экспорта зерновых и зернобобовых культур в 2019 году ведущее место занимает пшеница с объемом поставки 78,5% (31,8 млн т), ячмень – 9,6% (3,9 млн т) и кукуруза – 7,7% (3,1 млн т).

Рис. 10. Экспортные поставки зерновых и зернобобовых культур по категориям за 2019 г.

В 2019 году было экспортировано более 43% произведенной пшеницы за рубеж из 74,5 млн т, что в общем объеме поставок составило порядка 31,8 млн т в натуральном выражении или 6,4 млрд долл. – в стоимостном.

Рис. 11. Динамика экспорта пшеницы в натуральном и денежном выражении

Порядка 52% пшеницы экспортируется в Турцию, Египет и Бангладеш.

Рис. 12. ТОП-20 стран-потребителей российской пшеницы

В настоящее время, по данным мониторинга Российского зернового союза, наблюдается снижение количества экспортеров зерновых и зернобобовых культур. В 2019 году из 562 зерновых компаний произошло сокращение на 372 субъекта, из которых 153 — компании-экспортеры. К концу 2019 года к оставшимся 190 компаниям присоединились новообразовавшиеся в количестве 226 зерновых компаний. Итого в октябре 2020 года на российском зерновом рынке функционировали 416 зерновых компаний.